Взаимоотношения с ФАС, РКН и прочими государственными службами давно являются острой и проблемной темой для арбитражников. Представители серых ниш ищут новые способы обхода банов креативов, уходят от налогов, бросают заблокированные РКН сайты и создают себе новые лендинги (иногда целыми пачками).

Белые арбитражники ищут способы оптимизации своих затрат на ПО, креативы и копирайтеров, чтобы оптимизировать профит. Работа с большими белыми реклами не оставляет им выбора — создавать юридическое лицо и платить налоги нужно. Но как это сделать с минимальными затратами?

Ситуация усугубилась в 2022 году, когда государство из роли «третейского судьи» рынка и наблюдателя начало переквалифицироваться в полноценного участника.

Сегодня мы разберем, как государство начало вмешиваться в жизнь арбитражников и вебмастеров, и как на эти действия им реагировать. Мы поделимся полноценным гайдом по налоговым режимам, который поможет выбрать арбитражнику оптимальную схему работы с белыми реклами.

Новый закон о рекламе и его последствия

С 1 сентября 2022 года будут действовать поправки в закон о рекламе, которые ввел № 347-ФЗ. Некоторые изменения касаются маркировки интернет-рекламы. Посмотрим на выдержки из закона:

«Реклама, распространяемая в информационно-телекоммуникационной сети «Интернет» … должна содержать пометку «реклама», а также указание на рекламодателя такой рекламы и (или) сайт, страницу сайта в информационно-телекоммуникационной сети «Интернет», содержащие информацию о рекламодателе (ч. 16 ст. 18.1 Федерального закона от 13.03.2006 № 38-ФЗ в ред. закона № 347-ФЗ)».

«Распространение рекламы в информационно-телекоммуникационной сети «Интернет» допускается при условии присвоения оператором рекламных данных соответствующей рекламе идентификатора рекламы, который представляет собой уникальное цифровое обозначение, предназначенное для обеспечения прослеживаемости распространенной в информационно-телекоммуникационной сети «Интернет» рекламы и учета информации о такой рекламе» (ч. 17 ст. 18.1 Федерального закона от 13.03.2006 № 38-ФЗ в ред. закона № 347-ФЗ)».

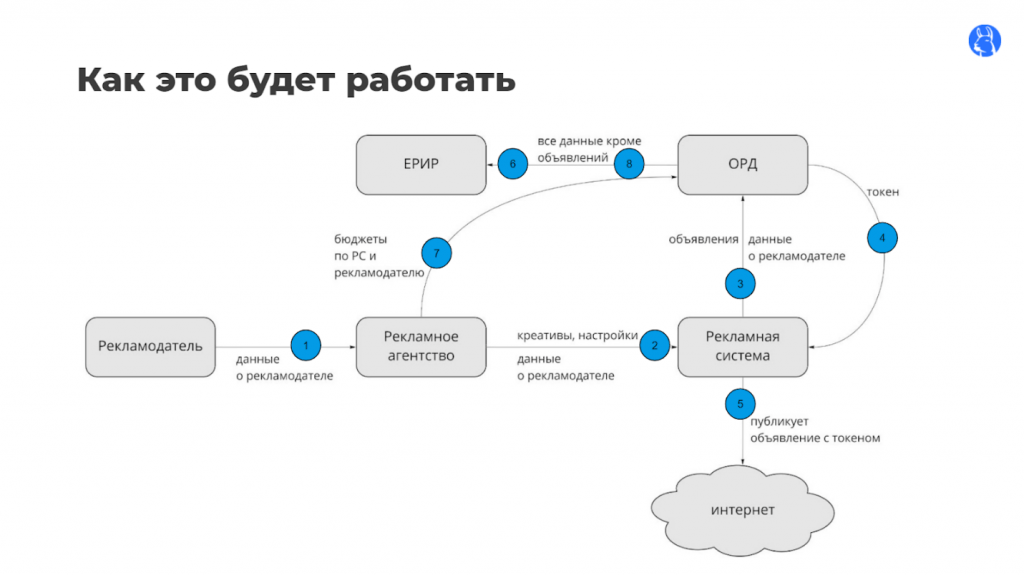

Получается, теперь любой креатив надо будет маркировать и верифицировать в Едином реестре интернет-рекламы (ЕРИР). В нем будут учитываться все данные об участниках рекламного рынка, включая ИНН, информацию о договорах и платежах по ним, а также образцы креативов, количество показов с перечнем конкретных площадок, стоимость рекламы и комиссионного вознаграждения (партнерских выплат).

Как нужно будет передавать данные о креативах

Естественно, самому, без автоматизации, такую работу не сделать. Поэтому рекламодателям уже рекомендовано возложить их на агентства по рекламе (в нашем случае реклы возложат ее на арбитражные команды).

Агентства же будут передавать данные через операторов рекламных данных (ОРД), которые уже будут вносить их в ЕРИР. Оттуда информация будет поступать конечным заинтересованным службам — ФАС и ФНС.

На роль операторов ОРД претендуют знакомые и милые государственному оку компании:

- СБЕР

- МТС

- ОЗОН

- AmberData

- Вымпелком

- Яндекс

- ВК

Все эти IT-гиганты давно задействованы в масштабных проектах МинЦифры по развитию Искусственного Интеллекта в России, активно участвуют в импортозамещении в IT. В общем, солдаты надежные и проверенные.

Государство становится не судьей, а полноценным участником рынка

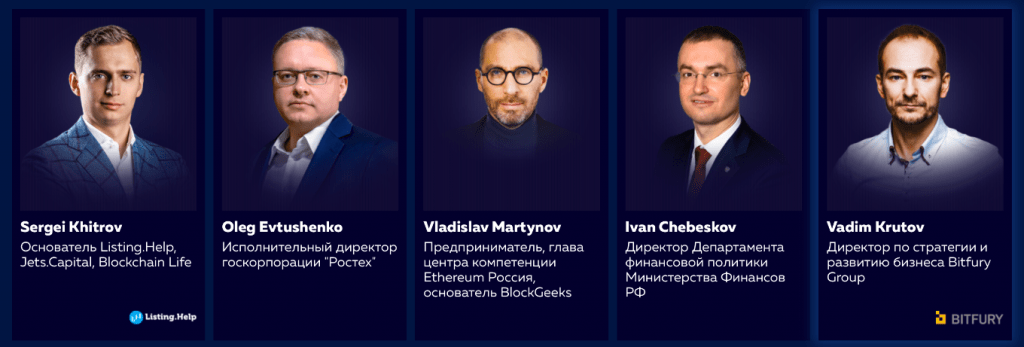

Мало того, государство решило пойти еще дальше. Регулятор вспомнил старую поговорку: «Если безумие нельзя предотвратить, его стоит возглавить». 14–15 сентября в Москве пройдет международный форум по криптовалютам и майнингу Blockchain Life 2022, информационным партнером которого является деловое медиа AffTimes.

В числе спикеров и гостей форума ожидается исполнительный директор госкорпорации «Ростех» Олег Евтушенко и директор Департамента финансовой политики Министерства Финансов РФ Иван Чебешков.

Активное участие в форуме больших чиновников говорит о возможных изменениях в отношении государства к криптовалютам.

Что делать в этой ситуации арбитражникам

Тенденции централизации и усиления контроля со стороны государства не оставляют арбитражникам выбора. Платить налоги и работать в белую — неизбежная реальность сегодняшнего дня.

Именно поэтому мы подготовили для вас полноценный гайд по налогам для арбитражника. Из него вы узнаете что за налоговые режимы существуют в РФ сегодня, каков механизм их работы, плюсы и минусы каждого из них. А главное — кому из арбитражников и вебмастеров подойдет каждый из этих режимов.

Гайд-бук по налоговым режимам для арбитражников и вебмастеров

Самозанятый (режим НПД)

Кому подходит: соло-арбитражникам с доходом до 2,4 млн рублей в год, вид деятельности — оказание информационных услуг в сети интернет.

Как использовать: скачиваете приложение «Мой Налог», регистрируетесь в качестве самозанятого плательщика НПД. Далее просто вносите сумму своих доходов, а программа автоматически считает налог и выставляет вам счет на оплату налога до 25 числа следующего за отчетным месяца

Плюсы: Низкие ставки налога (6% для контрагентов юридических лиц и 4% для контрагентов физических лиц), простота использования приложения, на режиме НПД нет необходимости вести налоговый и бухгалтерский учет, сдавать отчетность и платить какие-либо взносы.

Минусы: небольшой лимит — не более 2 400 000 рублей валового дохода в год, правда получать его можно неравными долями, хоть по 120 000 рублей в месяц, хоть 2 400 000 рублей за один платеж. По исчерпании лимита необходимо своевременно сняться с учета и перейти на режим УСН на ИП. Если не сделать это самому, вас автоматически переведут на ОСНО (общий режим налогообложения). А это НДС, большие налоги и множество требований к учету.

Важно: Самозанятый — термин скорее обывательский. Сам режим налогообложения называется НПД — налог на профессиональный доход. И если у вас уже есть ИП, или требуется вам для работы с большими белыми реклами (даже участвовать в тендерах с ИП можно) — вы можете вести ИП на данном режиме. Но только до достижения лимита дохода в 2 400 000 рублей.

ИП на УСН 6

Кому подходит: соло-арбитражникам и командам с совокупным валовым доходом не более 219 000 000 рублей в год. Вид деятельности — любые услуги в IT-сфере.

Как использовать: выбираете любой понравившийся вам банк. Обычно используют тот, где уже есть ваш счет как физического лица. Смотрите его сайт и находите предложение о регистрации ИП. Обычно, регистрация не только не будет стоить вам денег, но и принесет ряд «плюшек» от банка, ведь вы открываете у него расчетный счет РКО, а значит будете приносить ему прибыль. Например, Тинькофф дарит 4 месяца бесплатного обслуживания РКО, доступ к онлайн бухгалтерии и конструктору сайтов.

ИП не обязан вести бухгалтерский учет, только налоговый. Поэтому из отчетов вы будете делать только налоговые декларации при условии, что у вас нет сотрудников. Их можно легко создавать в бесплатной онлайн-бухгалтерии от вашего банка.

Платить вы будете 6% налогов от валовой прибыли, если выберете режим УСН 6%. Еще вам придется платить фиксированный платеж на обязательное пенсионное страхование 34 445 рублей и медицинское страхование – 8 766 рублей. Если доход вашего ИП за год составит более 300 000 руб., то еще платим 1% с дохода, уменьшенного на 300 000 рублей.

Плюсы: Лимит оборота 219 000 000 рублей в год, относительная простота ведения учета, возможность расходования средств со счета по своему усмотрению (в отличие от ООО, где средства подотчетны, являются собственностью общества, поэтому просто сходить в магазин и купить, что вам угодно, не получится), возможность работы с крупными белыми реклами (с самозанятыми многие из них пока не работают, опасаясь быть обвиненными в обналичивании денежных средств).

Минусы: Ежегодные отчисления в фонды в размере 43 211 рублей. Правда, если вы ведете деятельность и платите налоги, вы сможете уменьшить налог на сумму взносов. ИП в ходе ведения бизнеса отвечает по обязательствам, в том числе личным имуществом, в отличие от Общества с Ограниченной Ответственностью. А значит если вы нальете в минус и задолжаете своим подрядчикам, приставы смогут отнять и квартиру, и машину.

ИП на УСН 15

Кому подходит: соло-арбитражникам и командам с совокупным валовым доходом не более 219 000 000 рублей в год и большими белыми расходами. Вид деятельности — любые услуги в IT-сфере.

Как использовать: также, как и ИП на УСН 6%, только есть один нюанс. Налог на этом режиме составляет 15% от вашей чистой прибыли. То есть если у вас 1 000 000 рублей валового дохода, и при этом 900 000 рублей подтвержденных расходов на работу (например, на создание креативов, пролив трафика и т. д.), то на УСН 6% вы заплатите 60 000 рублей налога, а на УСН 15%–15 000 рублей (15% от чистой прибыли в 100 000 рублей).

Плюсы: очевидная экономия при подтвержденных расходах.

Минусы: вы сразу попадаете в поле зрения ФНС, которая будет стремиться ваши расходы «зарубить», ведь от этого зависят их налоговые поступления. Поэтому вам потребуется погрузиться в первичную документацию и с боем отвоевывать право на чистую прибыль. Ну или нанять бухгалтера себе в помощь.

ИП на АУСН

Кому подходит: соло-арбитражникам и командам, которые не уверены, что вообще будут работать дальше через ИП.

Как использовать: абсолютно новый режим налогообложения, который запустили в июле 2022 года. Главная особенность — нет взносов, нет обязательных платежей и деклараций — все за вас считает налоговая автоматически и сама, вам остается только зарегистрироваться в качестве ИП на АУСН

Плюсы: вы ничего не платите, если не получаете доход. В отличие от УСН, где ИП вне зависимости от дохода платит 43 211 рублей взносов. Простота, полная автоматизация.

Минусы: налог составляет 8% и 1% на сумму дохода свыше 300 000 рублей. То есть при больших оборотах, да и в принципе при доходе свыше 43 211 рублей режим становится экономически невыгодным. Ведь в таком случае взносы на УСН 6% компенсировали бы часть налога, а дальше вы платили бы на 2% меньше.

Важно: налог подходит для ИП с небольшим оборотом и тем, кто категорически не хочет заниматься учетом. Стоит помнить — система новая и крайне технологичная, поэтому на первых порах могут быть баги и сбои в ее работе.

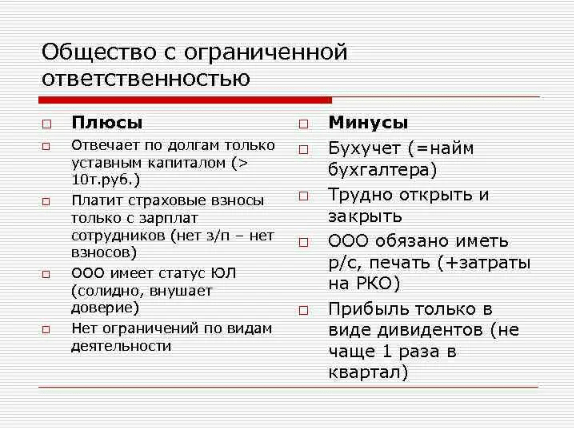

ООО на АУСН/УСН 6/15

Кому подходит: большим командам с оборотом более 219 000 000 рублей в год, командам, работающим с юридическими лицами, которые не рассматривают ИП в качестве контрагентов.

Как использовать: принцип ООО — это общество, а не конкретный предприниматель. А значит вы не вправе распоряжаться его доходами лично. Да, вот такая вот «шизофрения». Даже если вы единственный учредитель и член ООО, вы все равно не общество, а лишь его исполнительный орган. А значит тратить средства вы можете лишь на экономически обоснованные нужды, или выводить прибыль как дивиденды под 13%. Невыгодно, правда?

ООО может функционировать на любом из описанных выше режимов по описанным выше механизмам. А может и на общем режиме. Он сложный, требует уплаты НДС и наличие опытного бухгалтера, поэтому мы сегодня рассматривать его не будем.

Плюсы: можете назвать себя директором, и даже Президентом (у меня есть клиент, кто именно так себя назвал). Не отвечаете по долгам общества. Хотя это очень спорно, ведь в РФ ввели понятие субсидиарной ответственности (ЛПР может быть привлечено к погашению долга, если доказано в суде, что убыток принесли именно его действия). Можете заключать договора с абсолютно любыми компаниями (хоть лить трафик на офферы «Газпром», если такие есть).

Минусы: наличие всех видов учета, обязательный взнос в виде уставного капитала минимум в 10 000 рублей, необходимость ежемесячной налоговой и кадровой отчетности.

Вывод

В сегодняшнем весьма объемном гайде мы затронули только «верхушку налогового айсберга». Для проведения эффективной белой налоговой оптимизации (так называется легальное уменьшение ваших налогов) нужно обладать хорошими знаниями, опытом, а иногда креативностью и смекалкой.

В следующих публикациях мы обязательно поделимся с вами практическими лайфхаками, в том числе из личного опыта (у сотрудников редакции есть высшее экономическое образование и более 10 лет опыта ведения ИП и ООО).

Присылайте свои вопросы нашему эксперту в Telegram. Будем рады разобрать на практике ваши кейсы и поделиться опытом их возможного решения.

Подписывайтесь на наши YouTube и Telegram-канал, чтобы быть в курсе всех актуальных событий индустрии!